El 2023 terminará con un balance aparentemente contradictorio en el mercado inmobiliario: las hipotecas caen y el volumen de operaciones se resiente tras un ejercicio relevante como fue 2022 pero los precios siguen al alza empujados por una demanda todavía superior a una oferta menguante.

La Ley de Vivienda no solo no ha cumplido los objetivos previstos por el gobierno, sino que ha tenido un devastador efecto contrario: pretendía solucionar el problema del alquiler y lo ha llevado a cotas desconocidas de sufrimiento para los inquilinos. La nueva regulación ha hundido la oferta y los precios han seguido subiendo con fuerza. Además, ha generado un transvase relevante de alquileres permanentes al alquiler de temporada y dificulta aún más el acceso de las familias a la vivienda, sobre todo en las que hay menores. Con un entorno político de perfil continuista, no es previsible que estas tendencias cambien en 2024.

Mercado de venta

Precios. Las caídas de precios que muchos anunciaron para este año no han llegado y el coste de comprar una vivienda en España se ha incrementado un 7% en el último año.

En algunos mercados muy dinámicos como Madrid o Barcelona los precios han alcanzado niveles muy elevados, lo que está provocando que los incrementos en los mismos sean más moderados y cercanos a la inflación.

La tendencia alcista ha sido mucho más marcada en el arco mediterráneo y Baleares, posiblemente empujados por una demanda internacional de alto poder adquisitivo.

En Alicante y Palma el precio creció un 15%, mientras que se quedó en un 14% en Valencia y un 13% en Málaga. Con una demanda activa, un creciente número de hogares y una oferta menguante, las tensiones sobre los precios seguirán aumentando en 2024 en los mercados más dinámicos, mientras que en el resto es posible que asistamos a una estabilización o a ligeras caídas.

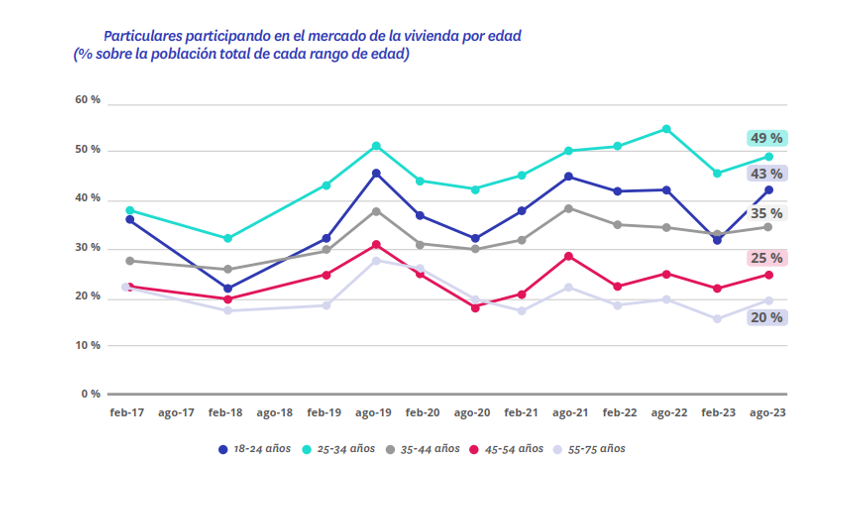

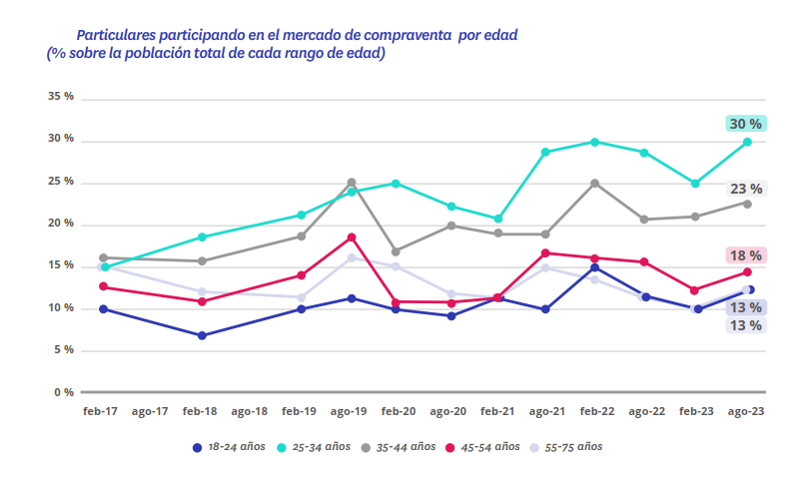

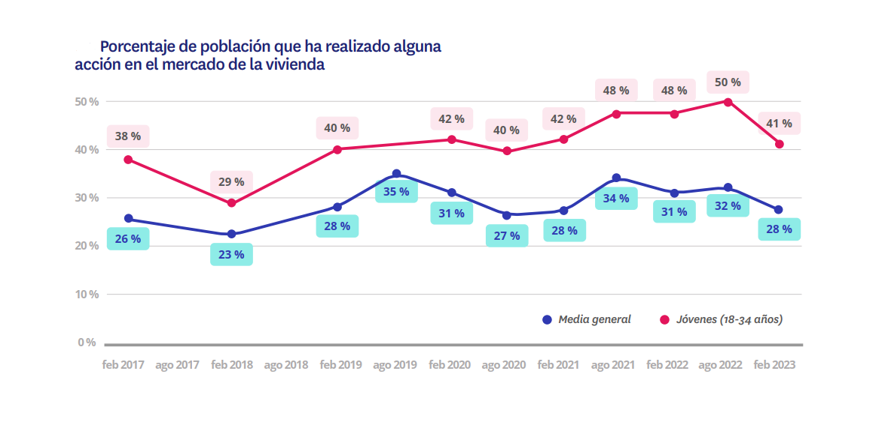

Demanda de compra. Las grandes ciudades siguen siendo un foco importante de demanda, aunque esta se traslada con fuerza a los suburbios. El impacto de las subidas de tipos está siendo menor de lo esperado. La demanda previa era alta y aunque una parte se ha retirado, la que se ha quedado es aún elevada para sostener los precios al alza.

La mitad de las operaciones se cierra sin hipoteca. Según nuestros datos, más de la mitad de las personas que busca comprar una vivienda ya dispone de otra en propiedad, lo que facilita y abarata los costes de la operación

Compraventas. 2023 se cerrará ligeramente por debajo de las 600.000 viviendas vendidas, lo que supondrá un descenso muy relevante de operaciones del entre el 8% y el 10%.

Aun así las cifras de compraventas durante los tres primeros trimestres fueron elevadas y estuvieron un 19% por encima de los primeros 9 meses de 2019 y las mismas que se vendieron en 2017. El efecto escalón, por la comparación con un año de tanta actividad como 2022, es el responsable de la aparente contradicción entre una caída muy abultada y el hecho de que 2023 sea, en cuanto al número de viviendas vendidas, uno de los mejores ejercicios de los últimos 15 años.

Para 2024 es probable que asistamos a un panorama continuista, dado que no hay previsión de una aparición repentina de grandes bolsas de viviendas en las zonas con más demanda. Aun así, es posible que durante el próximo ejercicio se active parte de la demanda que se había retirado a la espera de una caída significativa en los precios que no se ha producido, por lo que podría aumentar la tensión en el mercado y empujar los precios al alza con mayor energía.

Hipotecas. El número de hipotecas firmadas ha sufrido un descenso significativo, y cerrará previsiblemente 2023 con una caída superior al 25% interanual, con precios que han seguido encareciéndose hasta llegar a niveles no vistos desde 2016.

Las hipotecas mixtas (con plazos fijos iniciales de 3, 5 o 10 años) han supuesto la revelación de este año y muy posiblemente se consoliden como el producto más utilizado durante los primeros trimestres de 2024. A pesar del encarecimiento de la financiación, los bancos no han cerrado el grifo y siguen compitiendo entre ellos para ofrecer las hipotecas más competitivas, para aquellos perfiles que cumplan los criterios de riesgo requeridos.

En 2024 esperamos que este apetito no disminuya y veremos si la tendencia de tipos permite incluso alguna alegría con disminuciones de precios o si, por el contrario, la situación económica obliga a los bancos a ser más restrictivos en su política de concesión de préstamos.

Evolución del Euribor. Las últimas decisiones del BCE en materia de tipos han provocado que sea muy difícil prever el comportamiento del Euribor a 12 meses. A pesar de que hay una corriente generalizada que ya apuesta por bajada de tipos, no prevemos que esto se produzca a corto y medio plazo y podríamos incluso ver alguna nueva subida en la primera parte del año.

En las últimas semanas el índice ha experimentado una pausa en sus subidas e incluso alguna ligera caída, pero ello no significa obligatoriamente que estemos ante un cambio de tendencia. El mercado tiene todavía demasiadas incertidumbres que no apoyarían un inminente descenso del índice, como la inflación todavía en niveles altos, la situación geopolítica, la llegada del invierno y su consiguiente aumento en la demanda de energía, las subidas salariales o las medidas de los diferentes gobiernos para contrarrestar el efecto de la inflación.

En el mejor de los escenarios, podríamos asistir a una relajación durante la segunda parte del año por lo que las familias con hipotecas variables deberían planificar sus economías pensando que no verán bajar sus cuotas hipotecarias hasta, como pronto, 2025. Si se produce una bajada, seguramente será mínima (sin bajar del 3%), a no ser que Europa entre en una recesión más fuerte, que afecte al empleo, y esto sí tenga un efecto más rápido en la inflación, lo cual obligaría al BCE a mover ficha rápidamente.

Mercado de alquiler

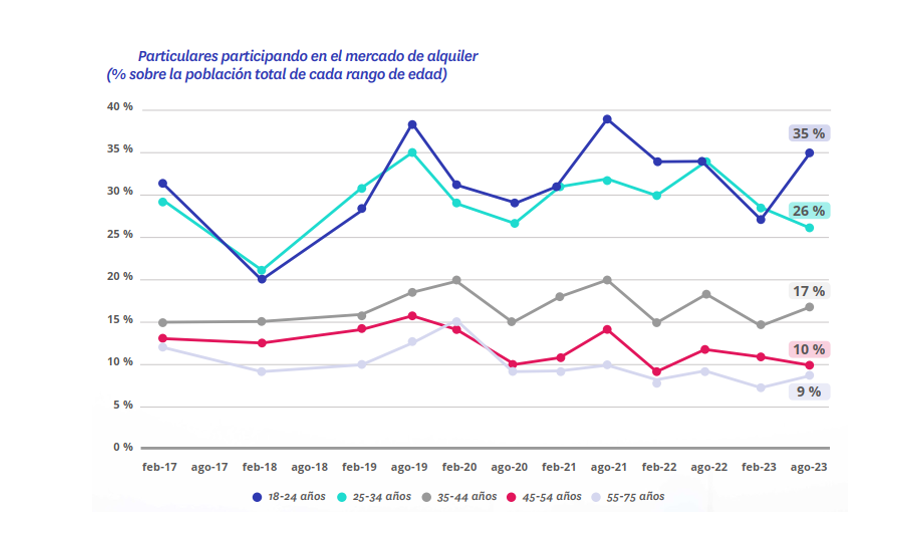

Precios. El alquiler sigue siendo el gran problema de las familias españolas. La ley de vivienda aprobada en mayo, lejos de paliar o solucionar los problemas que el mercado viene arrastrando desde hace cuatro o cinco años, tras el endurecimiento progresivo de la regulación, ha tenido un efecto perverso: la abultada sobrerregulación ha terminado por reducir el mercado del alquiler a niveles no vistos en la última década.

Este año a los elevados precios se ha sumado la desaparición de gran parte de la oferta, lo que ha aumentado la ansiedad de quienes necesitan encontrar una vivienda. Alquilar una vivienda es, a cierre del mes de noviembre, un 9,2% más caro que hace un año, alcanzando los 11,9 euros/m2. En los grandes mercados, las subidas de precios son aún más relevantes, llegando al 21,6% en Valencia, el 19,3% en Palma; 15,2% en Málaga; 14,4% en Barcelona o el 12,4% en Madrid.

Oferta. En paralelo, la oferta de viviendas de alquiler permanente se ha reducido un 12% en el mismo tiempo y sigue cayendo con fuerza en los principales mercados, llegando a reducirse un 26% en Madrid, un 23% en Málaga y un 12% en Barcelona.

Alquiler de temporada. Durante la segunda mitad del año, y tras la aprobación de la Ley de Vivienda, ha aparecido con mucha fuerza el alquiler de temporada, que se está convirtiendo en la opción favorita de muchos propietarios que decidieron sacar sus viviendas del mercado y que las han devuelto con esta opción temporal que no se encuentra bajo el paraguas de la Ley de Vivienda. A cierre del tercer trimestre, este tipo de alquileres suponían ya el 10% de toda la oferta en España y experimentaron un crecimiento del 40% en el último año. Este tipo de alquileres suponen ya el 32% del total en San Sebastián y el 28% en Barcelona, mientras que Madrid están todavía en el 11% y en el 15% en Málaga.

Todo indica que estos porcentajes crecerán en el último trimestre del año y que el peso de los alquileres de temporada seguirá aumentando en los grandes mercados, lo que reducirá aún más las posibilidades de las familias que buscan establecer su hogar en ellas, aumentando los precios y endureciendo los perfiles exigidos por los propietarios, que al haber menos viviendas en el mercado y más gente buscándolas se centrarán en los perfiles que les ofrezcan más seguridad jurídica y frente a impagos.

Rentabilidad. Entre las capitales españolas, Murcia y Lleida son las que ofrecen una mayor rentabilidad para los inversores que compran una vivienda para ponerla en el mercado del alquiler, ya que alcanzan el 8,3% y el 8% respectivamente, seguidas por Huelva, que alcanza el 7,6%. Con rentabilidades superiores al 7% se sitúan Jaén (7,3%) y Castellón (7%). Por el contrario, San Sebastián es la ciudad donde la rentabilidad es más reducida (3,8%), seguida por Palma (4,5%), Pamplona y A Coruña (4,7% en las dos ciudades), Cádiz y Pontevedra también comparten porcentaje (4,8%). En Madrid la rentabilidad alcanza el 5,2% y en Barcelona llega hasta el 5,8%.

Para 2024 es posible que la rentabilidad aumente en mercados muy dinámicos como Madrid o Barcelona por las mayores tasas de crecimiento que se esperan en el mercado del alquiler en comparación con el de compra. Por el contrario, es posible que en otras zonas con menos demanda la rentabilidad se mantenga estable o incluso disminuya ligeramente.

Círculo vicioso para los inquilinos. En España el esfuerzo para alquilar es superior al de compra. Para no destinar más del 30% de los ingresos al pago de la renta (cantidad máxima recomendada), es necesario ingresar 31.550 euros netos al año por familia mientras que, en el caso de la compra, el pago de la hipoteca exige ganar 21.561 euros netos, aunque cuenta con la barrera de tener que aportar por adelantado el 30% del valor de la vivienda. Es decir, alquilar exige un 46% más ingresos pero evita tener que aportar ahorros previos.

Las personas que viven de alquiler pagan más que quienes pagan hipoteca, por lo que para ellos es más difícil ahorrar para conseguir los ahorros necesarios y les imposibilita dar el salto a la vivienda en propiedad. La mejor manera de romper este círculo vicioso pasa por un cambio en las políticas de alquiler que logre aumentar significativamente la oferta de viviendas en alquiler, relajando la tensión sobre las mismas y logrando una tendencia bajista en los precios que incremente la capacidad de ahorro de las familias para hacer frente a la entrada en un futuro.